KHÁI NIỆM

Ngoài hoạt động sản xuất, Logistics và Marketing, Hệ thống quản lý Chuỗi cung ứng toàn cầu cần dựa trên các quy trình tài chính để điều phối dòng hàng hóa, dịch vụ và dòng tiền giữa các giai đoạn riêng biệt. Do đó, Chuỗi cung ứng tài chính là một thành phần không thể thiếu của Chuỗi cung ứng. Các quy trình tài chính như hóa đơn, thanh toán, ngoại hối và giao dịch ngân hàng nhận được rất ít sự chú ý vì nghiên cứu trước đây có xu hướng tập trung hầu hết sản phẩm và dịch vụ và phần lớn bỏ qua sự chuyển động của tiền tệ và các hoạt động tài chính liên quan.

Định nghĩa

Chuỗi cung ứng tài chính là mạng lưới các tổ chức và ngân hàng điều phối dòng tiền và giao dịch tài chính thông qua các quy trình tài chính và chia sẻ hệ thống thông tin để hỗ trợ và cho phép lưu chuyển hàng hóa và dịch vụ giữa các đối tác thương mại trong Chuỗi cung ứng sản phẩm.

Quy trình kinh doanh tài chính

Quy trình tài chính kinh doanh là tập hợp các hoạt động liên quan đến điều phối các giao dịch tài chính trong nội bộ và giữa các công ty riêng biệt – bao gồm nguồn cung và các đối tác ngân hàng. Ví dụ: hóa đơn, thanh toán trong nước và quốc tế, giao dịch ngoại hối và tư vấn chuyển tiền. Quy trình kinh doanh tài chính hoạt động song song với quy trình sản xuất và Logistics vì dòng tiền thường phản chiếu dòng sản phẩm trong Chuỗi cung ứng.

Cấu trúc mạng lưới tài chính

Cấu trúc mạng lưới tài chính là việc sắp xếp, tổ chức các mối quan hệ giữa tổ chức đầu mối với khách hàng, nhà cung cấp và ngân hàng thông qua nhiều tầng lớp trong Chuỗi cung ứng. Các tổ chức này tạo điều kiện cho các hoạt động như lưu chuyển quỹ quốc tế, ngoại hối và hội nhập quy trình tài chính với sự chuyển động của hàng hóa và dịch vụ thông qua sản xuất Chuỗi cung ứng. Việc vạch ra cấu trúc mạng lưới tài chính như trên nhằm xác định, mô hình hóa và cải thiện kiến thức về cách thức hệ thống vận hành. Tuy nhiên, có rất ít nghiên cứu lý thuyết hoặc thực nghiệm trong lĩnh vực này. Phần lớn những nghiên cứu được công bố có xu hướng tập trung vào khía cạnh tài chính như một hệ thống ngân hàng hoặc xem hệ thống tài chính đơn giản là một chức năng hỗ trợ trong Chuỗi cung ứng.

CASE STUDY

Nghiên cứu này mô tả sự phát triển và tiến hóa của chiến lược Chuỗi cung ứng tài chính toàn cầu của Motorola trong giai đoạn 1976 – 2010. Motorola đóng một vai trò mang tính biểu tượng trong phát triển các sản phẩm truyền thông di động không dây ở Hoa Kỳ và toàn cầu. Ngay từ khi bắt đầu, hãng đã ra mắt một loạt các thiết bị tiên tiến như radio di động trong những năm 1930 cho đến điện thoại dịch vụ web 2.0. Ngoài công nghệ, các đặc điểm bao gồm triển vọng quốc tế của công ty, vai trò dẫn đầu trong ứng dụng và phát triển khuôn khổ six sigma và cơ sở hạ tầng hệ thống thông tin cho phép Motorola quản lý theo từng vị trí địa lý phân biệt các tổ chức sản xuất và tài chính trên phạm vi toàn cầu.

Quy trình tài chính truyền thống đã thể hiện sự không chắc chắn trong Chuỗi cung ứng. Một số khách hàng sẽ yêu cầu giao dịch quốc tế được thực hiện theo loại tiền tệ nhất định, trong khi đó, tỷ giá hối đoái thường dao động giữa thời điểm bán và sau khi nhận được thanh toán, khiến người bán phải chịu rủi ro ngoại hối mà sau khi hoàn thành giao dịch họ mới nhận ra được chênh lệch. Điều này cũng phổ biến ở các tổ chức lớn khi họ chậm thanh toán quá thời hạn tín dụng đã thỏa thuận. Ngoài ra, sự không chắc chắn về ngày thanh toán vì tính bất định trong quy trình tài chính của khách hàng và sự chậm trễ phát sinh của ngân hàng trong quá trình thanh toán, khiến các nhà cung cấp phải giữ số dư tiền mặt cao hơn để hỗ trợ yêu cầu vốn lưu động.

Sự chắc chắn trong ngày thanh toán cho phép nhà cung cấp sắp xếp các nguồn lực tài chính tốt hơn và vận hành quản lý tiền mặt gọn hơn. Đây là những đặc điểm Motorola nhận ra những vấn đề này từ rất sớm và đánh giá cao, chú trọng xây dựng một mạng lưới cải thiện cả quản lý tiền mặt nội bộ và chia sẻ các quy trình tài chính chung với các nhà cung cấp.

Quy trình cải thiện mạng lưới tài chính của Motorola

Ban đầu, hệ thống quản lý tiền mặt kết nối với hơn 100 chi nhánh Motorola trên toàn thế giới thông qua một hệ thống lưới tập trung có trụ sở tại London. Hệ thống có nhiệm vụ giảm lượng ngoại hối cần chuyển đổi và số lượng giao dịch của Motorola. Mỗi hoạt động thanh toán sẽ được cập nhật hàng tuần. Các khoản thanh toán bao gồm thanh toán giữa các chi nhánh (ví dụ giữa Motorola Hoa Kỳ và Motorola Đức) và thanh toán giữa Motorola và nhà cung cấp bên ngoài của họ. Hệ thống sau đó thực hiện một quy trình xác định:

- Bù đắp các khoản thanh toán và khoản phải thu trong Motorola để giảm tổng khối lượng thanh toán nội bộ.

- Giải phóng khỏi các vấn đề ngoại hối bằng cách khớp các khoản thanh toán quốc tế giữa tất cả các chi nhánh và nhà cung cấp để giảm khối lượng ngoại hối hàng tuần giao dịch yêu cầu.

Ví dụ: nếu Motorola Hoa Kỳ thanh toán € 200.000 cho Nhà cung cấp châu Âu và Motorola Pháp đang thực hiện thanh toán bằng USD trị giá $ 230.000 cho một Nhà cung cấp của Mỹ, sau đó hai khoản thanh toán có thể được khớp với nhau để giảm số tiền thực tế yêu cầu ngoại hối. Điều này đạt được bằng cách cung cấp USD trong công ty tại Hoa Kỳ cho Motorola Pháp và ngược lại.

- Chuyển file thanh toán điện tử đến Citibank – đối tác ngân hàng toàn cầu của họ, với lệnh chuyển tiền đến các nhà cung cấp để họ biết chính xác ngày thanh toán.

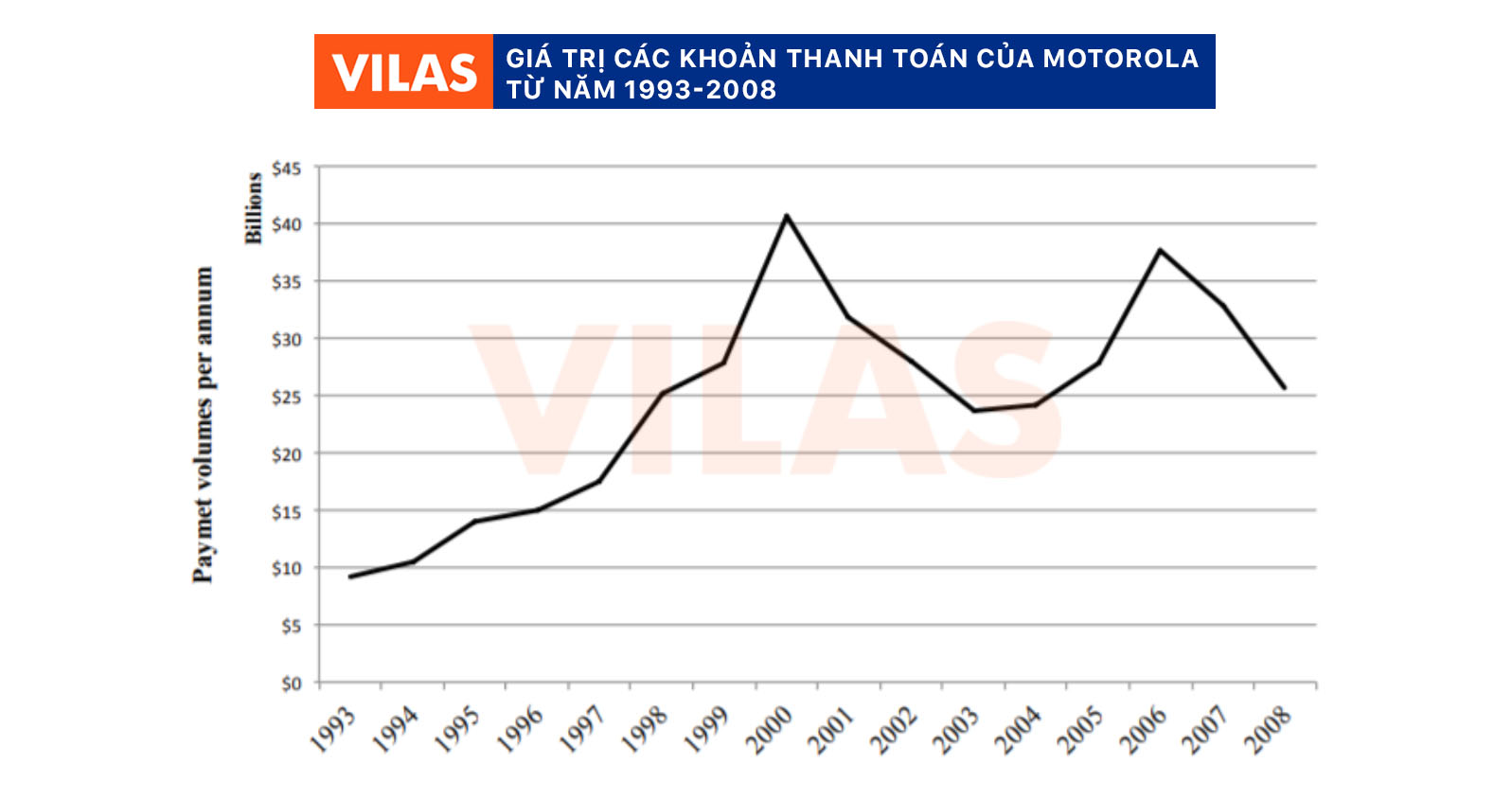

Đến năm 1993, Motorola thiết lập hệ thống có thể điều phối gần 5 tỷ USD thanh toán giữa các chi nhánh hoạt động riêng biệt và với các nhà cung cấp bên ngoài. Việc này tiết kiệm chi phí đáng kể trong lĩnh vực thanh toán ngân hàng quốc tế, ngoại hối và vận hành. Tuy nhiên, bước ngoặt này đã nảy sinh các vấn đề lớn trong vận hành và nhân lực cần được giải quyết, đó là chất lượng dữ liệu của nhà cung cấp để có thể tư vấn thanh toán và chuyển tiền.

Áp dụng Six Sigma vào các quy trình tài chính

Bất kỳ dữ liệu không chính xác hoặc không đầy đủ về các nhà cung cấp dẫn đến việc thanh toán bị từ chối bởi hệ thống điện tử và sẽ được kiểm tra ngay sau đó. Điều này dẫn đến những vấn đề xa hơn nếu thông tin người thụ hưởng không chính xác và trong số 70,000 giao dịch trong năm 1993, có hàng trăm giao dịch thất bại mỗi tháng hoặc bị trì hoãn và yêu cầu bổ sung thông tin. Tương đối ít nhân viên trong bộ phận tài chính có kinh nghiệm về cách thức netting system (hệ thống lưới) hoạt động, đồng nghĩa với công ty phụ thuộc quá nhiều vào các cá nhân dày dặn kinh nghiệm. Điều này trầm trọng hóa khó khăn trong vận hành và khó tìm ra nguyên nhân gốc của lỗi thanh toán.

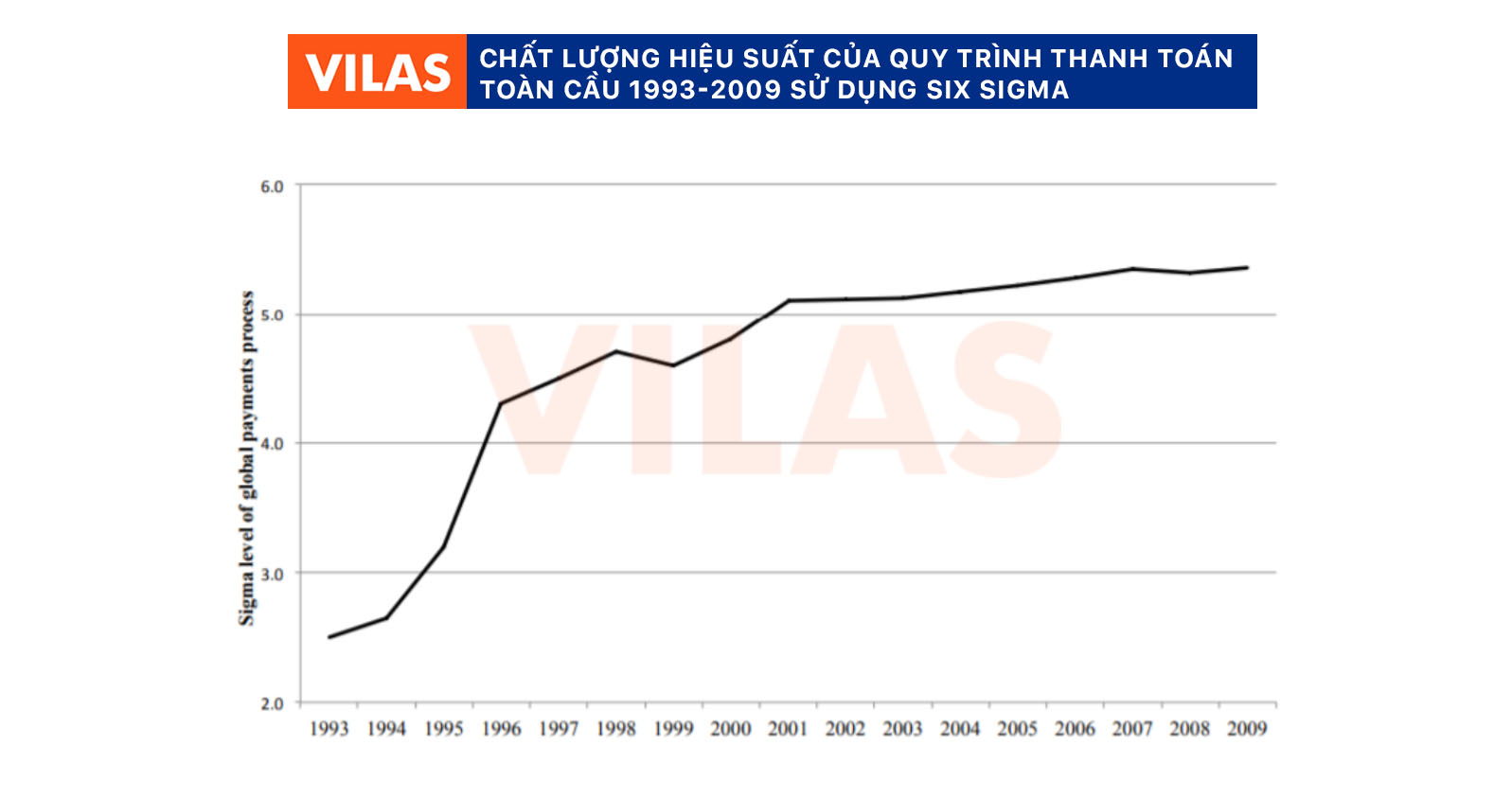

Phương pháp chính được sử dụng để giải quyết các vấn đề vận hành là ứng dụng phương pháp kiểm soát quá trình thống kê Six Sigma. Motorola ban đầu phát triển kỹ thuật vào năm 1981 và gặt hái những phần thưởng đáng kể và nhận được giải thưởng chất lượng dựa trên sự đổi mới và ứng dụng các kỹ thuật này trong sản xuất.Kết quả từ việc áp dụng Six Sigma cho thanh toán toàn cầu được hiển thị trong hình bên dưới.

Tổng khối lượng của các khoản thanh toán của nhà cung cấp đã tăng từ khoảng 70.000 mỗi năm trong năm 1993 lên gần 100.000 vào năm 1998 với giá trị trung bình $ 62.000. Thanh toán giữa các công ty điều hành tăng từ 10.000 đến 21.000 trong cùng khoảng thời gian với giá trị trung bình là 715.000 USD.

Về các khoản thanh toán thực tế bị ảnh hưởng, mức 3 sigma tương đương với 7% vấn đề trong tổng số thanh toán, tức là trong năm 1995 có gần 6.000 sự cố thanh toán trong tổng số 92.000. Các giao dịch bị từ chối phải được nhập lại vào netting system kịp thời để hoàn thành quá trình. Vấn đề vận hành tại ngân hàng cũng mắc tỷ lệ lỗi cao tới 20%. Có thể thấy rằng những cải tiến ban đầu từ năm 1993 đến năm 1998 là hoàn toàn có ý nghĩa.

Đến năm 1998, mức độ sigma đã tăng lên 4,7 do hãng đã hướng sự tập trung vào các quy trình chất lượng trong chức năng kho bạc và các công ty điều hành, đặc biệt là đo lường, cải thiện và kiểm soát tính chính xác và đầy đủ của dữ liệu ngân hàng cho các nhà cung cấp. Để nâng cao chất lượng trong quá trình này, lỗi phải được sửa tại nguồn trong hệ thống thông tin của công ty điều hành. Thay vì kho bạc thực hiện các chỉnh sửa, tiền mặt sẽ được hoàn trả cho các đơn vị vận hành cho đến khi các chi tiết được kiểm tra cho chu kỳ tiếp theo. Nêu tên và phê bình các đơn vị có chất lượng tệ nhất cũng được áp dụng để tạo áp lực.

Tăng trưởng và phát triển của chiến lược quản lý tiền mặt

Có sự tăng trưởng ổn định về khối lượng thanh toán trong giai đoạn 1993. Năm 2001, Motorola bán mảng kinh doanh chính phủ và quốc phòng của mình cho General Dynamics, và vào năm 2004, bộ phận chất bán dẫn của Motorola đã được tách ra và trở thành một công ty tự trị, công ty Freescale. Năm 2006, bộ phận ô tô đã được bán cho Continental AG. Khối lượng thanh toán rất cao cả về giá trị và số lượng các khoản thanh toán thể hiện quy mô và mức độ phức tạp của Chuỗi cung ứng tài chính Motorola.

Sự hình thành ban đầu của chức năng quản lý ngân quỹ tập trung đã được thực hiện bởi Cơ sở hạ tầng công nghệ thông tin toàn cầu Motorola. Hệ thống thông tin toàn cầu được kích hoạt thực hiện các quy trình và cấu trúc tài chính toàn cầu. Những cải tiến trong công nghệ, đặc biệt là sự phát triển của các hệ thống sản xuất được tiêu chuẩn hóa như SAP và Oracle, cùng với các dịch vụ ngân hàng được tiêu chuẩn hóa để thanh toán và thao tác ngoại hối. Tất cả cho phép Motorola tích hợp Chuỗi cung ứng sản xuất và tài chính của mình vào dữ liệu giao dịch và nhà cung cấp chung.

Phạm vi tổ chức của hệ thống Chuỗi cung ứng tài chính đã được phát triển từ một phương pháp tập trung nội bộ, trở thành hệ thống tiếp cận được đến khách hàng, nhà cung cấp, đối tác ngân hàng của Motorola và của nhà cung cấp. Điều này cho thấy sự tích hợp chiến lược Chuỗi sẽ có thể tối ưu hóa các quy trình tài chính dựa trên trên các hệ thống hợp tác và chia sẻ, thay vì cố gắng tối đa hóa hiệu suất của tổ chức đầu mối hoạt động theo cách đối nghịch. Sự phát triển đến từ một số lượng nhỏ các thay đổi quan trọng đi kèm với việc tái thiết kế chính các quy trình tài chính, hệ thống thông tin và cấu trúc mạng lưới, ví dụ như sự phát triển của một nhà máy thanh toán ở Trung Quốc và xây dựng netting system cho ABN AMRO. Ngoài ra, những thay đổi gia tăng được thực hiện cho các hệ thống hiện có trong triết lý Six sigma – phản ánh trong chất lượng cải tiến các quy trình tài chính.

Cấu trúc mạng lưới tài chính

Hệ thống Oracle ERP kết nối các chi nhánh Motorola trên toàn thế giới thành một hệ thống duy nhất và cung cấp dữ liệu giao dịch toàn cầu cho nguồn cung tài chính Chuỗi, hệ thống ngân hàng và chức năng ngân quỹ. Việc bthanh toán nhà cung cấp bắt đầu từ hệ thống quản lý sản xuất của Oracle và hướng dẫn thanh toán được gửi đến hệ thống lưới toàn cầu. Trong hệ thống ban đầu, Motorola sử dụng bespoke được phát triển nội bộ – sau này được đổi thành giải pháp thuê ngoài cung cấp bởi ABN Ngân hàng AMRO, hiện là một phần của Ngân hàng Hoàng gia Scotland (RBS).

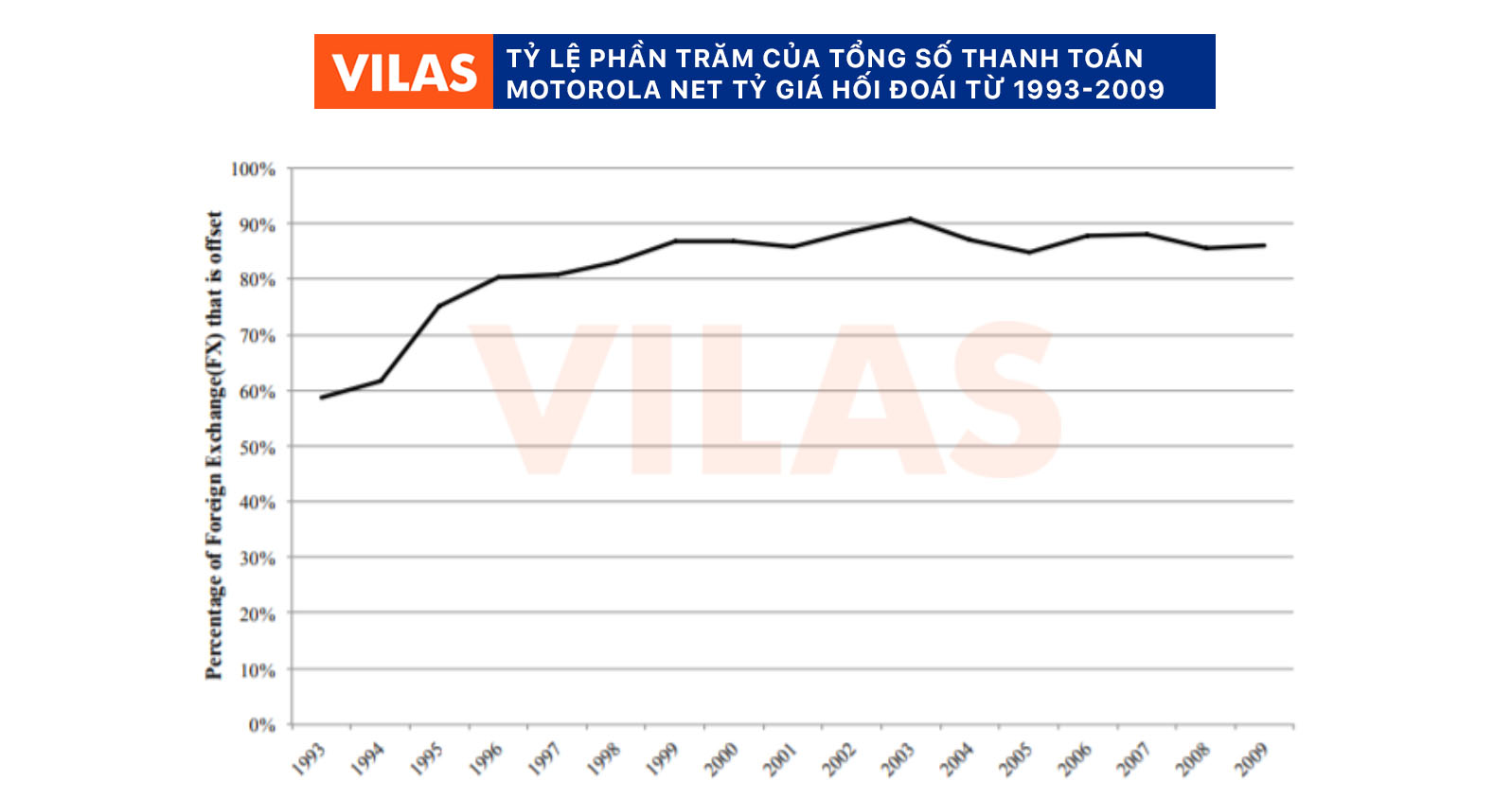

Netting system thu thập tất cả các hướng dẫn thanh toán toàn cầu và bù đắp giá trị của thanh toán giữa các công ty Motorola và sau đó loại bỏ các khoản thanh toán ngoại hối trong để giảm các yêu cầu ngoại hối giao ngay. Không chỉ vậy, Netting System còn xử lý 20 tỷ USD trong thanh toán năm 2009. Netting đã giảm yêu cầu ngoại hối xuống còn 3 tỷ USD – tỷ giá hối đoái được tính theo tỷ lệ phần trăm của tổng thanh toán quốc tế theo thời gian được thể hiện trong hình

Khối lượng thanh toán ngoại hối được liên kết vào nhau đã tăng từ 60% vào năm 1993 đến khoảng 85% vào năm 2009. Trong khi Motorola đã phát triển một hệ thống rất hiệu quả để quản lý việc chuyển đổi ngoại hối và xử lý thanh toán, vấn đề ngoại hối được trao đổi giữa thời điểm mua hàng được thực hiện và giải quyết sau 1 khoảng thời gian (thường là 2- 3 tháng giữa đơn đặt hàng và thanh toán hóa đơn) vẫn còn. Để hạn chế hoạt động ngoại hối bất lợi đó, Motorola sử dụng cấp độ giao dịch dữ liệu được lấy trực tiếp từ các hệ thống sản xuất và hạn chế sự chênh lệch ngoại hối vào khoảng thời gian 2 tháng/lần. Thực tế này là một ví dụ về một đổi mới trong Chuỗi cung ứng tài chính, giải quyết thời gian thực hiện giao dịch trong bối cảnh Chuỗi cung ứng.

KẾT LUẬN

Sự phát triển chiến lược Chuỗi cung ứng tài chính đặc trưng bởi những cải tiến dựa trên khái niệm Six sigma, được kết hợp từ những thay đổi trong quy trình kinh doanh, cấu trúc mạng lưới và thiết kế hệ thống thông tin. Xu hướng đó vẫn áp đảo trong tình hình hiện nay, hướng tới một mô hình Chuỗi cung ứng tài chính tiêu chuẩn để điều phối ngân hàng quốc tế và thanh toán trong suốt Chuỗi cung ứng sản phẩm. Sự lưu chuyển của sản phẩm và dịch vụ đóng gói bởi Chuỗi cung ứng sản xuất hiện được hỗ trợ song song bởi tài chính và hệ thống ngân hàng. Vì cần có sự hợp tác chặt chẽ giữa các đối tác thương mại trong Chuỗi cung ứng để đáp ứng nhu cầu của khách hàng, sự lưu chuyển của các quỹ đã phát triển để theo dõi di chuyển hàng hóa một cách đồng thời chứ không phải là một sự khác biệt và riêng biệt trong chức năng quản lý.

Trường hợp này cũng minh họa cách tập trung chiến lược, chuyển đổi từ tối ưu hóa hiệu suất của một công ty cá nhân để cải thiện hiệu suất của Chuỗi cung ứng như là một đơn vị gắn kết thông qua các hệ thống chia sẻ và chiến lược hợp tác. Ngoài những lợi ích nội bộ cho Motorola, các nhà cung cấp cũng đạt được lợi ích đáng kể về khả năng hiển thị của Chuỗi cung ứng tài chính do hệ thống tài chính được chia sẻ, sự chắc chắn trong các điều khoản thanh toán, dòng tiền được cải thiện, chi phí hành chính thấp hơn và quản lý rủi ro được cải thiện cho biến động tiền tệ. Nhà cung cấp lợi ích lần lượt tạo ra lợi ích vô hình hơn nữa cho Motorola, sẵn sàng hợp tác và linh hoạt hơn trong quản lý sản xuất và logistics.

Theo VietNam Logistics and Aviation School.